Bankacılık ve Finans Sektöründe Yapay Zeka Kullanımı

Günümüzün hızla dijitalleşen dünyasında, bankacılık ve finans sektörleri büyük bir dönüşümün içinde bulunuyor. Geleneksel finansal hizmetlerin sınırlarını zorlayan ve iş süreçlerini kökten değiştiren yapay zeka (AI), tüm sektörlerde olduğu gibi bankacılık sektöründe de büyük bir etki yaratıyor. Bu yazıda, bankacılık ve finans alanındaki yapay zeka uygulamalarının nasıl büyüdüğünü ve sektöre getirdiği faydaları inceleyeceğiz.

Finans Sektöründe Yapay Zeka Kullanımının Faydaları

Tüm sektörlerde olduğu gibi bankacılık ve finans sektöründe de AI kullanımının yaygınlaşmasının sebeplerinin başında rutin işlerin otomatize edilmesi geliyor. Rutin işlerin otomatize edilerek daha hızlı bir şekilde halledilmesi dışında, insan hatasının ortadan kaldırılması ve kontrol mekanizmasının hızlandırılması gibi AI’ın getirdiği çok sayıda avantaj mevcut. Bankacılık ve finans sektöründe AI kullanımının başlıca faydalarını kısaca açıklamak gerekirse:

Rutin İşlerin Otomatize Edilmesi

Bankacılık sektörünün rutin işleri arasında yer alan belge işleme, ödeme işlemleri, kredi kartı işlemleri gibi pek çok işlem yapay zeka ile otomatize edilebilir. Örneğin, fatura ödemesi gibi düzenli ödemelerin takibi yapay zeka ile kolayca gerçekleştirilebilir.

Risk Yönetimi & Değerlendirmesi

Yapay zeka ile kredi riski, piyasa riski gibi finansal riskler kolayca değerlendirilebilir ve risk raporları oluştururken yapay zekadan faydalanılabilir. Örneğin, kredi başvurusu yapan bir kullanıcının geliri ve finansal durumu analiz edilerek kredi onayı veya reddi konusunda yapay zeka kullanılarak çok daha hızlı karar verilebilir.

Müşteri Deneyiminin Geliştirilmesi

AI tabanlı chatbotlar ve sanal asistanlar müşterilerin taleplerini anlayarak onlara ihtiyacı olan çözümleri sunabilir ve kullanıcı deneyimini artırabilir. Ayrıca chatbotlar kullanıcıların sorularını insanlara göre çok daha hızlı yanıtlayabilir ve bu şekilde çok daha fazla kullanıcıya kısa zaman içerisinde ulaşılması sağlanabilir.

Sahtekarlık Tespiti

Yapay zeka anormal işlemler üzerine geliştirildiği takdirde şüpheli finansal işlemlerin tespiti çok hızlı bir şekilde gerçekleştirilebilir ve dolandırıcılık gibi olumsuz durumların önüne geçilebilir.

Veri Analizi ve Tahmin

Yapay zeka, büyük veri analizi gerçekleştirerek piyasa trendleri ve gelecekteki finansal hareketler hakkında tahminde bulunabilir. Bu da yatırım yapmak isteyen kullanıcıların karar verme aşamasını hızlandırır.

Maliyet Tasarrufu

Finans sektöründe yapay zekaya yer verilmesi bazı görevlerin otomatize edilmesi ile sonuçlanır ve bu da iş gücüne duyulan ihtiyacı azaltabilir ve maliyet tasarrufu sağlayabilir.

İnsan Hatasının Minimize Edilmesi

Bankacılık ve finans sektöründe insan hatası çok büyük sonuçlara sebep olabilir. Yapay zeka kullanımı ile insan hatası faktörü minimuma indirgenebilir ve kişisel ve kurumsal riskler azaltılabilir.

Hızlı Karar Alma

Yukarıdaki maddeler de bu maddeyi içeriyordu ancak bahsetmekte fayda var. Yapay zekanın bankacılık ve finans sektöründeki en büyük faydalarından biri veriye dayalı değerlendirme sağlayarak hızlı karar almayı kolaylaştırmasıdır.

Tüm bu maddeler göz önünde bulundurulduğunda AI alanındaki gelişmeleri takip etmenin banka ve finansal kuruluşlar için oldukça kritik olduğunu söyleyebiliriz.

Türk Bankacılık Sisteminde Yapay Zekanın Yeri

Tüm dünyada olduğu gibi Türkiye’de de bankacılık sektöründe yapay zeka kullanımı gün geçtikçe artmaktadır. Türk bankaları, bu teknolojiyi benimseyerek ve geliştirerek rekabetçi bir sektörde daha veri odaklı ve etkili hizmetler sunma hedeflerini sürdürüyorlar. İlerleyen dönemlerde, yapay zeka teknolojilerinin bankacılık sektörüne daha fazla entegre edilmesi ve inovasyon alanında yeni fırsatların ortaya çıkması bekleniyor. Birçok Türk bankası yapay zeka temelli bootcamp’ler gerçekleştirerek bu alandaki gelişmeleri de destekliyor ve yakından takip ediyor.

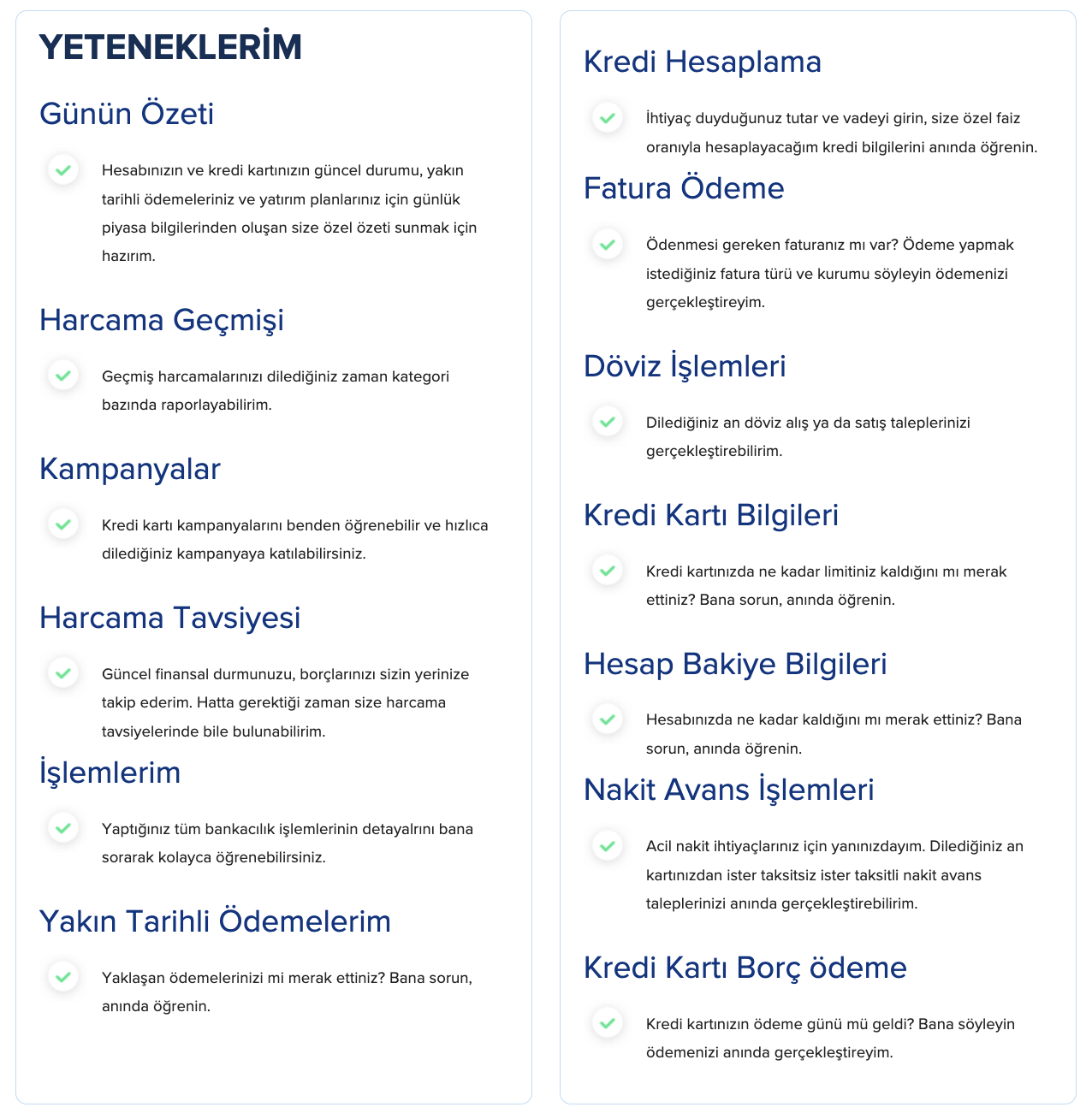

Türkiye’de bankacılık sektöründe kullanılan AI örneklerinin başında sanal asistanlar geliyor. Örneğin, Garanti bankasının sanal asistanı Ugi, hesap işlemleri, döviz alım-satım gibi birçok konuda müşteri temsilcileri gibi destek sağlayan yapay zeka tabanlı bir model. Benzer şekilde İş Bankası’nın yapay zeka tabanlı asistanı Maxi’nin özellikleri İş Bankası web sitesinde aşağıdaki gibi özetlenmiştir. Günümüzde pek çok bankanın yapay zeka destekli sanal asistanları bulunduğunu söyleyebiliriz ve bu asistanlar kendilerini her geçen gün geliştirmektedirler.

Türk bankacılık sektöründe AI kullanımına dair başlıca örneklerden bir diğeri ise dolandırıcılık tespitidir. Bilinen birçok banka dolandırıcılık tespitinde yapay zeka teknolojilerini kullanır.

AI destekli dolandırıcılık tespitinin temel amacı illegal tekniklere başvurarak para veya varlık edinmeye çalışan kişilerin tespit edilmesidir. Her geçen gün ortaya çıkan yeni dolandırıcılık yöntemlerine karşı hızlı aksiyon alınmalı ve mutlaka güncel kalınmalıdır. Bankalar AI tabanlı dolandırıcılık tespit araçları ile bu sorunu daha hızlı bir şekilde çözümleyebilmektedir.

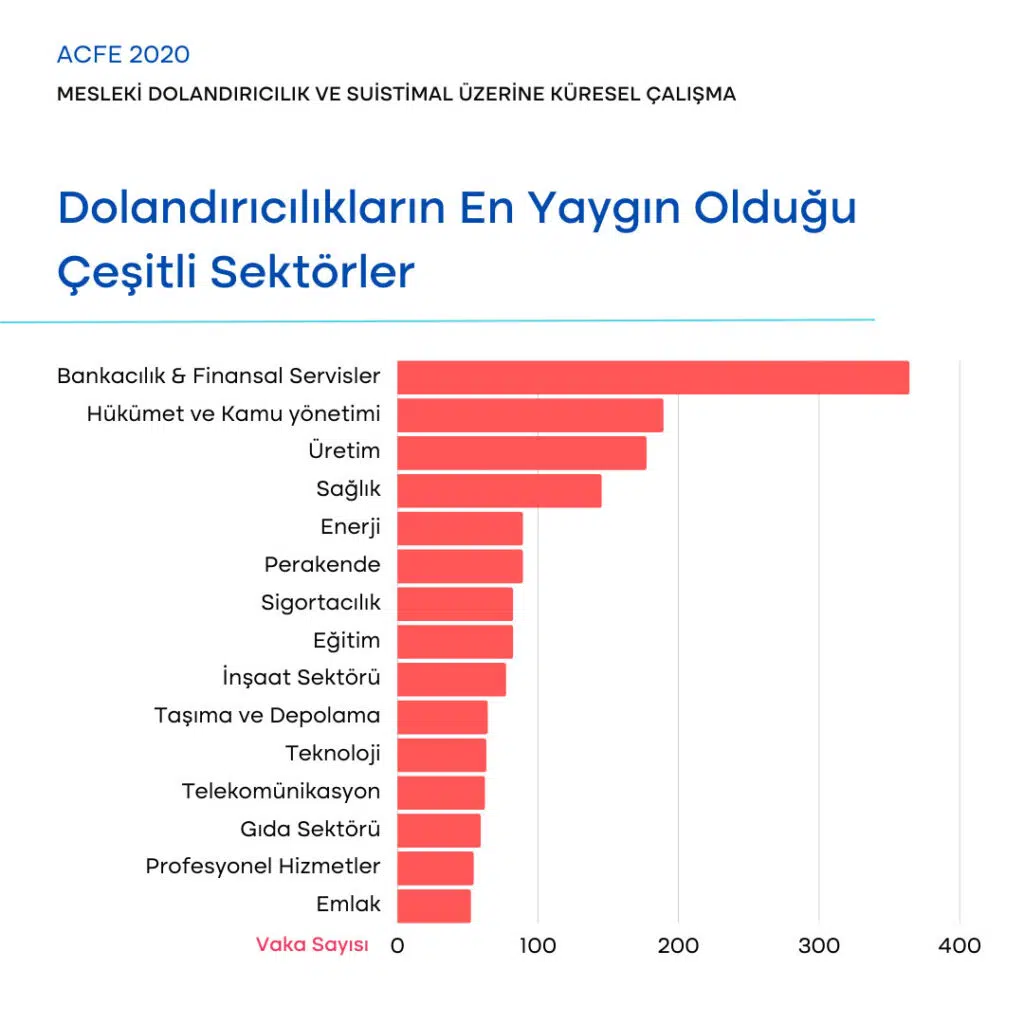

Dolandırıcılık konusunda hıza özellikle değindik. 2020 yılında gerçekleştirilen bir araştırmada dolandırıcılığın en yaygın olduğu sektörlerin başında bankacılık ve finans sektörünün yer aldığını aşağıda görebilirsiniz. Bu da, bu alanda çok sayıda müşteri talebi olacağını ve bankaların daha dikkatli davranması gerektiğini gösteriyor.

Türkiye’de bankaların yaygın olarak kullandığı bir diğer yapay zeka teknolojisi ise kredi değerlendirmesi. Her gün gerçekleştirilen binlerce kredinin insan eli ile değerlendirilmesi mümkün olmayacaktır. Dolayısıyla birçok bankanın kredi taleplerini değerlendirirken yapay zekaya başvurduğunu; kişinin geçmiş ödemeleri, geliri, risk skoru, ödeme düzeni gibi çok sayıda faktörü yapay zeka desteği ile değerlendirdiğini söyleyebiliriz.

Özetle, bankacılık sektöründe yapay zeka kullanımının her geçen gün artmakta olduğunu ve gün geçtikçe geliştiğini söyleyebiliriz.

Bankacılık Sektöründe AI Kullanımına Yönelik Bir Örnek:

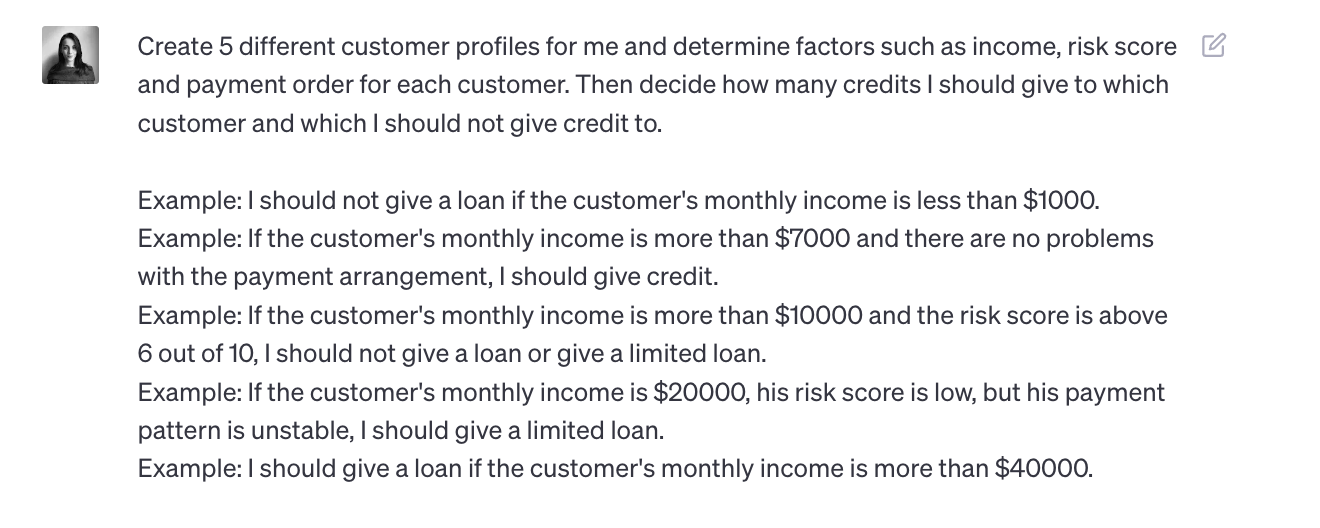

Yazımı ChatGPT’den faydalanarak gerçekleştirdiğim bir örnek ile sonlandırmak istiyorum. ChatGPT’den bana 5 farklı müşteri profili oluşturmasını ve bu müşterileri gelir, risk skoru ve ödeme düzeni gibi kriterlere göre sınıflandırmasını istedim. Sınıflandırma sonucunda ise müşteriye kredi verip veremeyeceğim konusunda bir karar vereceğim.

Talebim aşağıdaki gibiydi. Birkaç örnek ekleyerek konuyu daha iyi anlamasını sağladım ancak görebileceğiniz üzere verdiğim örnek bankacılık sistemini göz önünde bulundurduğumuzda oldukça yüzeysel kaldı. :)

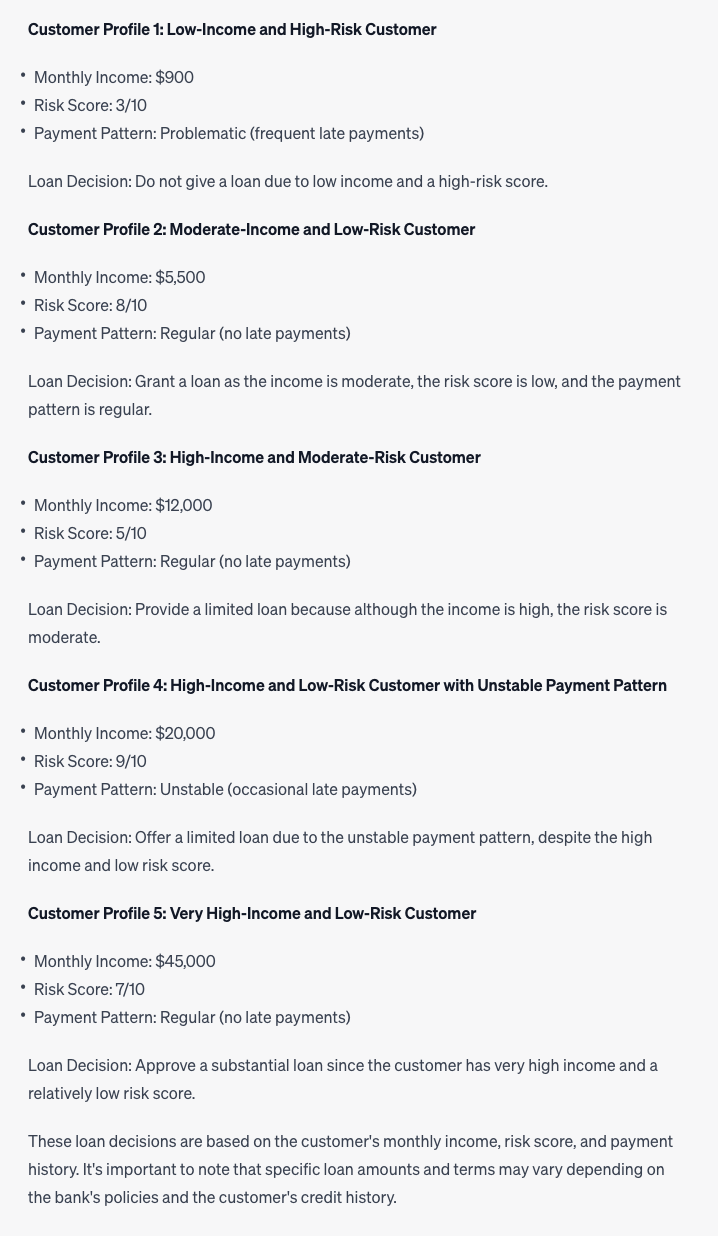

Talebim sonucunda aşağıdaki gibi bir cevap elde ettim. Bana hangi müşterilere kredi sağlamam gerektiğini, hangilerine kısıtlı kredi sağlamam gerektiğini ve hangilerine kredi vermemek gerektiği konusunda çıktıları verdi.

Bankacılık sektöründe bu gibi önemli kararların verilmesi tabii ki çok daha fazla sayıda kritere (ve karmaşık işlemlere) dayanıyor. Amacım, temel anlamda sistemin nasıl işlediğini ifade edebilmekti.

Sonuç olarak, bankacılık ve finans sektöründe yapay zeka kullanımı, sektörün verimliliğini artıran, riskleri azaltan ve müşteri deneyimini geliştiren önemli bir faktördür. AI'nin veri analizi, müşteri hizmetleri, sahtekarlık tespiti ve daha birçok alanında kullanılması, finansal hizmet sağlayıcılarının daha rekabetçi olmasına yardımcı olmaktadır. Gelecekte, AI'nin bu sektördeki rolü daha da büyüyecek ve finansal işlemleri daha akılcı hale getirerek hem şirketlere hem de müşterilere fayda sağlamaya devam edecektir.